働きながら年金を受給すると税金がかかる?確定申告が必要・不要なケース、申告方法は?

・働きながら年金を受給すると税金はかかる?

・給与+年金収入がある場合、確定申告は必ず必要?

・給与+年金収入があっても確定申告が不要なケースは?

働きながら年金を受給している場合、かかる税金に確定申告が必要なケースは多いです。給与は年末調整により申告しますが、年金にかかる税金に対して確定申告を行います。

ただし給与や年金収入、自身の年齢によって確定申告が不要なケースもあるでしょう。

本記事を読むことで、働きながら「給与+年金」収入がある場合、いくらから税金がかかるのか?確定申告が必要・不要なケースの判別や、確定申告の仕方が分かります。

給与・年金から天引きされる税金は?

定年後に働きながら年金受給をする場合、給与+年金収入がありますよね。会社員を前提とすると、給与・年金ともに源泉徴収により天引きされた残りを受け取ります。

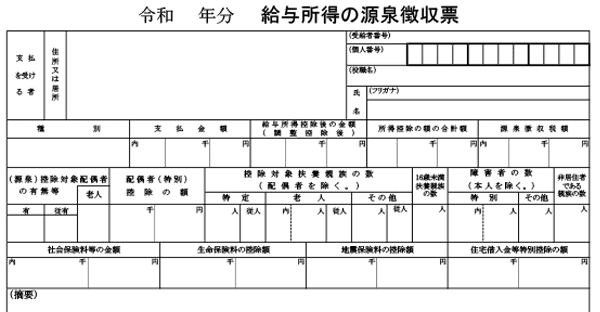

給与の源泉徴収額は源泉徴収票に記載されるでしょう。下記より給与と税金それぞれにどのような料金が天引きされるのかをご紹介します。

①給与から天引きされるもの

定年後に働きながら年金受給をする場合、年齢が64歳までであれば介護保険が給与から天引きされます。

会社員であることを前提として65歳以上で給与を受け取ると、介護保険は年金から天引きされる仕組みです。そのため給与から天引きされるものは下記になります。

| <給与から天引きされるもの> | |

| ①税金 | ・所得税(復興税) ・住民税 |

| ②保険料 (会社員であることが前提) |

・厚生年金保険料 ・健康保険 ・雇用保険料 ・64歳までは介護保険 |

会社にとってはアルバイト・パートに対しても「給与」を支払っているため源泉徴収の対象です。ただし雇用形態に関係なく月給8万8千円未満であれば、源泉徴収による天引きはありません。

・国税庁:○給与所得の源泉徴収税額の求め方

②年金から天引きされるもの

給与と同じく年金も源泉徴収の対象です。そのため税金が天引きされた残りを年金として受け取ります。65歳以上の方が働きながら給与+年金を受け取る場合、介護保険は年金からの天引きです。

| <年金から天引きされるもの> | |

| ①税金 | ・所得税(復興税) ・住民税 |

| ②保険料 | ・国民健康保険 (社会保険に加入していない場合) ・65歳以上は介護保険 ・75歳以上は後期高齢者医療制度 |

ただし遺族年金・障害年金は課税されません。老齢厚生年金・老齢基礎年金・共済年金・厚生年金基金・国民年金基金であれば、以上の項目が源泉徴収により天引きされます。

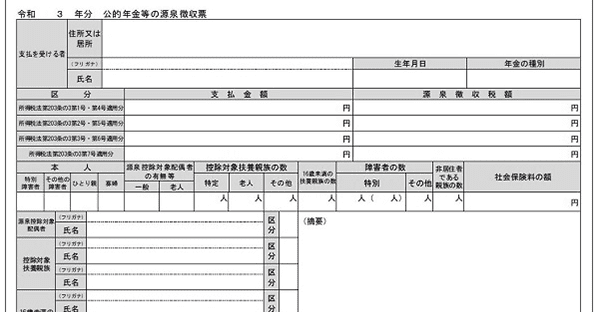

年金から天引きされる金額は、公的年金等の源泉徴収票で確認できるでしょう。

「給与+年金」にかかる税金に確定申告は必要?

給与と年金収入がある場合、年金は雑所得に該当します。給与は毎年年末調整を行いますが、年金収入に対しては自分で申告しなければなりません。

結論を先にお伝えすると、給与による収入が75万円/年間以上の方々は確定申告を行います。下記より、働きながら年金受給をする際、確定申告が必要な人を解説します。

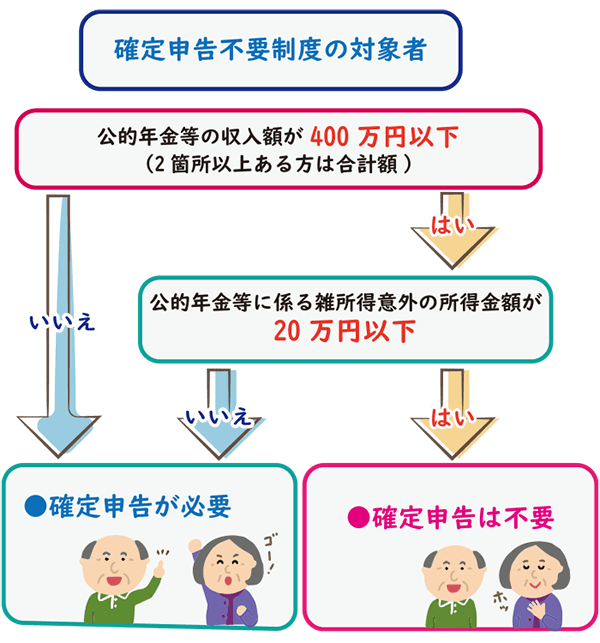

①公的年金等の収入合計額が400万円を超えている

働いていなくても公的年金等の収入合計が年間400万円を超えている方であれば、確定申告が必要です。

「公的年金等」とは国民年金・厚生年金・国民年金基金・厚生年金基金・確定拠出年金など、あらゆる年金に該当します。年金を2か所以上から受給している場合には、その合計額です。

②公的年金等以外の所得金額が20万円以上ある

年金にかかる税金の確定申告が不要なケース

年金収入にかかる税金には控除額「公的年金等控除額」が設定されています。この控除額基準に満たない金額であれば、収入がない計算になり確定申告の必要がありません。

また給与収入にかかる税金にも控除額「給与収入控除額」があります。働きながら年金を受給したとしても、給与収入控除額に満たない収入であれば確定申告は不要です。

ただし定年まで30年間~40年間以上、会社員として働き続けてきた方々は、これらの控除額に該当しないケースが多いでしょう。

下記よりそれぞれ詳しく解説していきますので、どうぞ参考にしてください。

①65歳未満で年金収入額が60万円以下

働きながら年金を受給している方々のなかで、公的年金等の収入額が65歳未満で60万円以下の方々は確定申告が不要です。

これは年金収入に対する控除「公的年金等控除額」が設けられているからです。年齢により控除額が異なります。

65歳未満では130万円以下の年金額に対して60万円の控除額です。「年金収入60万円-控除額60万円=0円」ですので雑収入も0円と計算できますね。

②65歳以上で年金収入が110万円以下

65歳以上で公的年金の収入額が110万円以下であれば、こちらも確定申告の必要がありません。

65歳以上になると330万円以下の年金額に対して、110万円の控除を受けることができます。「年金収入110万円-控除額110万円=0円」となり雑収入も0円です。

給与所得以外の雑収入(年金収入)がないと判断されるため、確定申告も必要ありません。

③給与所得が75万円に満たない場合

確定申告を必要としない給与所得の上限は「給与所得控除額55万円+給与所得上限額20万円=75万円」です。そのため給与収入が年間75万円に満たない方は確定申告の必要はありません。

働きながら年金を受給している場合、一般的に高齢厚生年金や老齢基礎年金など公的年金等の収入金額が400万円以下にはなるでしょう。

確定申告で控除される項目

確定申告では、基本的に基礎控除や社会保険料控除が考慮されます。

基礎控除は2,500万円以下の合計所得金額の場合、合計所得金額2,400万円以下に対して48万円を控除する制度です。

社会保険控除は、国民健康保険・介護保険を支払った金額だけ控除されます。

この他にも配偶者や扶養家族・寄付金の支払いなど、状況によって控除されるでしょう。下記より解説していきますので、参考にしてください。

①配偶者控除

「配偶者控除」は生計を共にしている、合計所得金額48万円以下の配偶者がいる場合に控除される制度です。配偶者が70歳未満であれば38万円、70歳以上であれば48万円が控除されます。

②配偶者特別控除

「配偶者特別控除」は生計を共にしている、合計所得金額48万円超え~133万円以下の配偶者がいる場合に控除される制度です。

「確定申告をしている本人の合計所得金額+配偶者の合計所得金額」により控除額は異なり、1万円~38万円の範囲内で控除されます。

③扶養控除

「扶養控除」は生計を共にしている、合計所得金額48万円以下の家族・親族「扶養親族」がいる場合に控除される制度です。扶養親族の年齢によって控除額が異なります。

扶養親族は16歳以上であれば年齢制限はありません。16歳~19歳未満は38万円・23歳~70歳未満は38万円、19歳~23歳未満の特定扶養親族であれば63万円です。

70歳以上になると確定申告者本人・もしくは配偶者の両親・祖父母など、直系尊属が扶養親族となった場合、同居していたら58万円・同居以外は48万円が控除されます。

④生命保険料控除

「生命保険料控除」は、確定申告者が個人で生命保険・個人年金保険などの保険料を支払った場合に控除される制度です。

支払った金額により異なりますが、生命保険・個人年金保険・介護医療保険で控除される限度額は4万円ですので、3つを合わせると上限12万円まで控除されることになります。

⑤寄付金控除

「寄付金控除」は2千円を超える寄付金を支払った際に控除される制度です。近年ではふるさと納税が注目されていますが、こちらも寄付金控除に該当します。

寄付金を支払った金額・もしくは総所得額等の合計額の40%、どちらかのうち低い金額から2千円を引いた額が控除される仕組みです。

⑥医療費控除

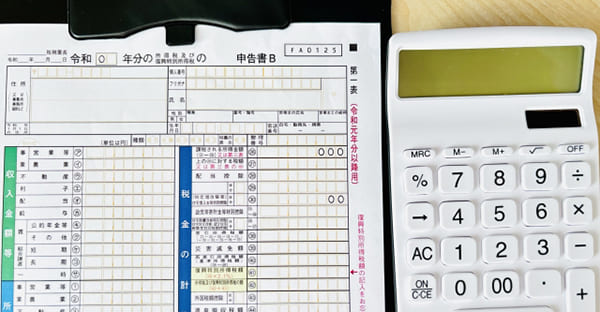

年金にかかる税金の確定申告の行い方

確定申告は毎年2月16日~3月15日までの間、前年の1月1日~12月31日までに発生した収入に対して行います。確定申告を行い所得税を納入する流れです。

期日を過ぎて確定申告をしたら「期限後申告」、確定申告を無視した場合は「無申告」と判断されます。この場合「無申告加算税」「延滞税」などの追加料金が加算されることもあるのでご注意ください。

悪質と判断されず年金による税金が加算されなくても、青色申告控除額が10万円しか適用しないなど、不利な要素が多いため期限内に申告しましょう。

・国税庁:No.2024確定申告を忘れたとき

①確定申告の書類

年金にかかる税金の確定申告を行う際、基本の書類は「給与所得の源泉徴収票」と「公的年金等の源泉徴収票」です。毎年確定申告を行っているなら、前年分の申告書控えも持参しましょう。

この他、年金にかかる税金の確定申告を行う際に持参する書類の一覧は下記です。

| <年金にかかる税金の確定申告に必要な書類> | |

| [基本書類] | ・給与所得の源泉徴収票 ・公的年金等の源泉徴収票 ・国民健康保険、国民年金の支払い証明書 ・生命保険、地震保険等の控除証明書など ・銀行通帳など (金融機関と口座番号が確認できる書類) ・マイナンバー書類 ・家族のマイナンバー番号を確認 (確定申告書に記載) |

| [状況に応じて必要] | ・前年分の確定申告書控え (前年に確定申告をしている場合) ・医療控除の明細書 (医療控除を受ける場合) |

医療控除の明細書は医療控除を受けたい方が持参する書類です。源泉徴収票に記載されている税額が0円であれば、所得税還付金は出ません。

間違えやすいのですが「公的年金等の源泉徴収票」は年金振込通知書・年金額改定通知書ではありません。ご注意ください。

・日本年金機構:「令和5年分公的年金等の源泉徴収票」の送付について

・国税庁:F1-1 給与所得の源泉徴収票(同合計表)

②確定申告書の書き方

確定申告書も給与所得や公的年金等の源泉徴収票に記載されている情報をもとに、確定申告の書類を作成できます。

確定申告書の第一表・「収入金額等」の項目に、給与収入・公的年金等収入を記載する欄があるので、源泉徴収票に倣い記載していきましょう。

「所得から差し引かれる金額」の項目では、配偶者控除・扶養控除・基礎控除・医療費控除・寄付金控除など、先に解説した控除額を申告する欄があります。

第一表の欄に従い記入することで、給与・年金にかかる所得税の納付額が分かるでしょう。

またネット上で確定申告の書類作成ができる「確定申告等作成コーナー」では、案内に倣い記入することで、よりスムーズに確定申告書が作成できます。

・国税庁:確定申告書ダウンロード

まとめ:給与所得75万円以上の年金受給は税金がかかるか確認しましょう

働きながら年金を受給する場合、年齢や控除額など状況により異なりますが、目安として給与所得が75万円以上であれば、確定申告が必要かどうかを確認すると安心です。

確定申告をしないまま期限を過ぎてしまうと「無申告加算税」が課される可能性があります。この場合、無申告加算税の税額は納税額の15%~20%です。

かなり大きな金額になるので働きながら年金を受給している方は、自身のケースで確定申告が必要かどうかを確認しましょう。生命保険や扶養親族など控除できる項目がないかも確認し、適切な申告をすることも大切です。

・税務署「年金受給者の皆様へ所得税の確定申告が不要になる場合があります!!」

お電話でも受け付けております